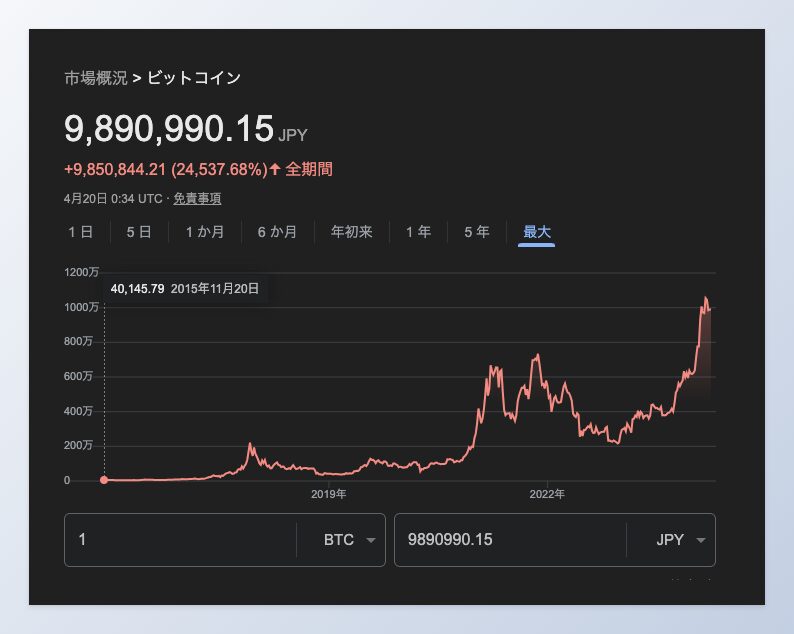

仮想通貨をめぐる税制は、少し明るくなったところがあるとはいえ、もう少し続きそうです。その理由は、制度解釈や法整備だけではなく、 そもそも仮想通貨が値上がりしてることでしょう。儲ける幅がかなり大きいのです。税金を負担する力が大きければ、 もっと細かく取引を補足しようと言う課税庁側の思惑も働きます。

米国国税庁から新しい報告書の草案が出たでの、その意図と批判についてまとめてみます。デジタル通貨の理解につながります。

米国国税庁(IRS)の報告草案

IRSとは

IRSはInternal Revenue Serviceの略称で、米国の連邦政府における歳入庁です。 専門書では、内国歳入庁として訳している場合が主流です。日本では国税庁に相当とします。一般には、米国国税庁と訳した方が分かりやすいと考え、本稿では、米国国税庁に統一しておきます。

米国国税庁は米国財務省の一部門です。米国の税制を管理し、納税者が適切に申告し、税金を支払うことを確実にする役割を果たしています。税務申告や税金の徴収、税法の執行など、幅広い税務業務を担当しています。先日あった大谷翔平選手の通訳、水原一平氏の賭博問題で「IRSが調査をしている」と報道があったので、記憶に残っている方もいるでしょう。

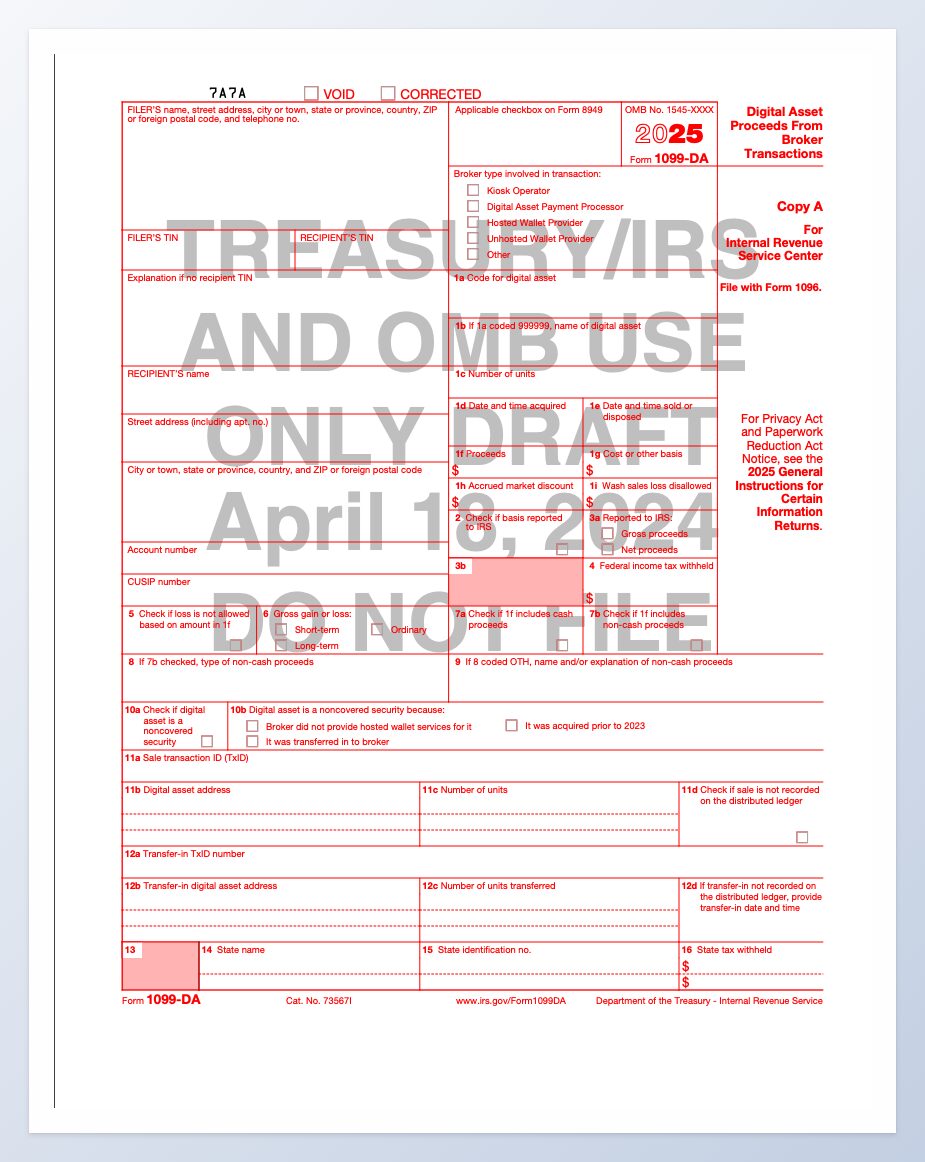

米国国税庁が仮想通貨の報告フォームの草案を出しています。

報告草案

報告書は、1099-DAという形式です。日本語では、「仲介人取引からのデジタル資産収益」の草案とでもいいましょうか。

項目で気になるところをいくつか以下に補足します。

保有期間項目

保有期間項目があります。

アメリカの税制では、株式などの資産を売却した際の利益(キャピタルゲイン)に対する課税方法は保有期間によって異なります。具体的には、資産を売却した際に発生する利益は、保有期間に基づいて「短期キャピタルゲイン」と「長期キャピタルゲイン」のいずれかに分類されます。

- 短期キャピタルゲイン: これは資産が1年未満で保有され、その後売却された場合に適用。通常の所得として扱われ、個人の所得税率に基づいて課税されます。税率は通常、10%から37%の範囲の税率です。

- 長期キャピタルゲイン: 資産が1年以上保有された後に売却された場合、このゲインに適用されます。長期キャピタルゲインの税率は短期よりも通常低く、0%、15%、または20%のいずれかです。

「Ordinary」という用語は、アメリカの税制において、通常の所得や特定のタイプのキャピタルゲインを指すために使用されます。特に、株式投資に関連して「ordinary」の選択肢があるのは以下の理由によります:

- 通常の配当: 株式から得られる通常の配当は、ordinary income(普通所得)として扱われ、個人の所得税率に基づいて課税されます。

- 特定の金融商品の売買: 例えば、デリバティブや特定の金融商品の取引からの利益もordinary incomeとして扱われることがあります。これには株式オプションの取引や未実現の外国為替の利益などが含まれます。

カバー証券かどうか

「Check if digital asset is a noncovered security」と記載があります。アメリカの税制において、デジタル資産(例えば仮想通貨など)が「noncovered security」(非カバー証券)であるかどうかを確認することを指します。ここで「noncovered security」とは、特定の税務報告要件の対象外である証券を指します。

アメリカの税法では、2008年のEmergency Economic Stabilization Actによって導入された「cost basis reporting requirements」と呼ばれる規則に基づいて、証券業者は売却された証券の取得コスト(原価)と売却時の利益または損失を米国国税庁(IRS)に報告する必要があります。この報告義務がある証券を「covered security」と呼びます。

- Covered Security(カバー証券): 2011年以降に取得した株式やその他の特定の証券がこれに該当します。これらは証券業者によって取得コストと保有期間が報告される必要があります。

- Noncovered Security(非カバー証券): 2011年以前に取得した証券や、コスト基準の報告が義務付けられていないその他の証券がこれに該当します。これらについては、証券業者がコスト基準を報告する必要はありませんが、納税者自身がその情報を追跡し、正確な税務申告を行う責任があります。

デジタル資産の場合、IRSは仮想通貨を「財産」と見なしており、通常の証券と同様に取扱いがされることがあります。そのため、デジタル資産が「noncovered」かどうかを確認することは、納税者が自身で取得コストや売却時の利益・損失を正確に計算し、報告する必要があるかどうかを理解するために重要です。

草案の注記

この報告書は、2023年8月29日に連邦官報に掲載された規則作成提案通知を反映した草案です。最終決定ではありません。変更の可能性があります。

最終的には、連邦政府の予算局[OMB(Office of Management and Budget)]の承認を受ける必要があります。

資産の詳細

デジタル資産の報告書として特筆するべきは下記の点を報告させようとしているところです。

- デジタル資産のコード(金額が報告されている場合999999コードが割り振られる)

- 購入金額や利益の詳細

- Transfer-in TxID number(トランザクション識別子)

- デジタル資産が他のアドレスから指定されたアドレスへ転送された際のトランザクションID

- Digital Asset Address

- 仮想通貨やその他のデジタル資産を送受信するために使用される一意の識別子

- Sale transaction ID (TxID)

- デジタル資産の売買取引が行われた際のトランザクションID

報告内容への批判

内容には、売買取引も含まれています。ビットコインを例にすれば、車・服・ゲームなど通常の通貨として購入に当てられます。報告書は、為替差損益だけを追うだけでなく、日常生活を監視するものであると批判されます。

プライバシーは、税制とは理念上から守られるべきものです。知る・知られないをうまく比較衡量するのは、難しそうです。

意見を聞いた後に、2025年からフォームが使用されて、2026年の報告に適用される予定です。

日本では

キャピタルゲイン税として課税されるアメリカに対して、日本では雑所得として総合課税に含まれます。含まれるにせよ、2019年の196回国会での意見では、仮想通貨の取引に次の意見がされています。

- 売却益について20%の分離課税へ変更すること。

- 売買損の繰越控除を可能にすること。

- 仮想通貨間の売買を非課税にすること。

- 店頭などでの仮想通貨の少額決済を非課税にすること。

取引をしている人にとっては、早めにここまで追いついてもらえると嬉しいですね。

【編集後記】

ビデオ編集などを粛々と。

【運動記録】

ストレッチ○

【子育て日記(息子6歳10ヶ月、息子3歳3ヶ月)】

サッカーボールを注文したのですが、もう1週間も経っています。注文後に在庫切れだったようです。子どもと相談して、気に入りそうなデザインのものをもう一度選ぶつもりです。