2つ以上の国が絡む税金の徴収において、問題になるのはどこの国に税金を納めるかです。

管轄(jurisdiction)を決めるというところですが、税金を納める人が住んでいる国で納めるという考え方と、所得が発生する国で納税するという考え方があります。

国によっての食い違いにより、二重課税になったり課税が空白になったりということが起きます。

管轄の決まり方についてまとめていきます。

*ムーミンパパ

税金を納める国は居住地か源泉地か

国をまたぐ取引での税金を納める国はどのように決まるのでしょう。

大きく二つの考え方があります。

- 居住地管轄 residence jurisdiction

- 源泉地管轄 source jurisdiction

国によっての考え方が違うのですが、居住者は全世界所得(world-wide income)に課税がされます。

これに対して、非居住者が課されるのは、国内源泉所得(domestic source income)に課税がされます。

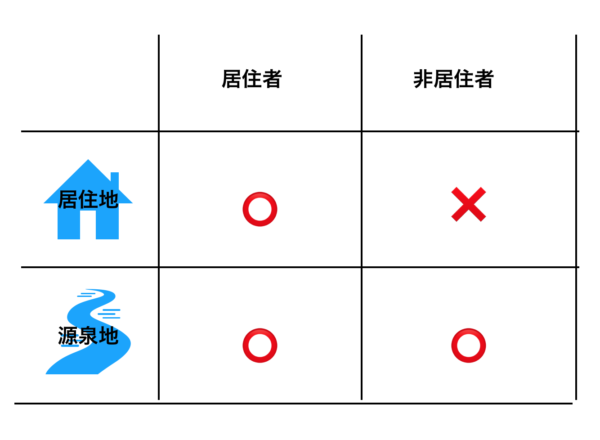

表にまとめると大まかにはこうですね。

だから、居住者に該当すれば、日本国内の所得についてと海外の源泉の所得についての両方について日本国に申告をします。

非居住者であれば、日本国内を源泉地とする所得について日本国内に申告します。

日本の居住者の国内源泉所得は、日本以外の国にも申告する場合があります。

つまりは、複数国で課税を検討されます。

二重課税の可能性であったり、課税の空白地になったりする可能性はここから出てきます。

居住地管轄を考える際の住所の決め方

次に、居住者と非居住者をどう区分けするのでしょうか。

居住地管轄を考える際、日本では居住者かどうかを判定します。

居住者は全世界課税をされます。つまり、国内源泉所得と国外源泉所得の両方に課税をされます。

非居住者は、国内源泉所得について課税をされます。

法令上の区分は下記の通りです。

所得税法2条

三 居住者 国内に住所を有し、又は現在まで引き続いて一年以上居所を有する個人をいう。四 非永住者 居住者のうち、日本の国籍を有しておらず、かつ、過去十年以内において国内に住所又は居所を有していた期間の合計が五年以下である個人をいう。五 非居住者 居住者以外の個人をいう。

ちなみに、非永住者は、限定がついた全世界所得に課税がされます。

二 非永住者 第九十五条第一項(外国税額控除)に規定する国外源泉所得(国外にある有価証券の譲渡により生ずる所得として政令で定めるものを含む。以下この号において「国外源泉所得」という。)以外の所得及び国外源泉所得で国内において支払われ、又は国外から送金されたもの

居住者は国内に住所があるかどうかの判定になりますが、住所の意義は、民法22条からの借用概念です。

租税法では規定しておらず、民法上のものに準じるものとなっています。

国税庁のHPでの案内

国税庁のHPでも所得税の居住者・非居住者についての案内をしてくれています。

正確な分類を考えるなら、一度は目を通しておきましょう。

源泉地管轄を決める際の場所の決め方

ポートフォリオ投資と直接投資の考え方によって管轄地を決めています。

ポートフォリオ投資は、アメリカの人が日本の株式を買って配当を受ける時に源泉徴収される状態です。

総額の支払いに対して源泉徴収がされます。

直接投資は、アメリカの企業が日本に支店(恒久的施設[permanent establishment, PE])を持って投資する状態。こちらは、当然申告納税方式で法人税も納付する。益金と損金を計算した正味の結果に課税がされます。

執行管轄権と租税条約

国際租税法を突き詰めていくと、海外での実態調査を行いたくなります。

しかし、海外で自由に調査をする・徴収を執行する権利(執行管轄権)を行使することはできません。

相手の国の中で自由に日本の公権力を使えないからです。

海外の所得に課税するという立法はできます(立法管轄権)。

だから、租税条約を結んで海外に置ける執行管轄権実現する相互協力をとるのです。

二重課税の排除

二重課税が発生した場合、日本は外国税額控除を行います。結果として、「全世界所得課税+外国税額控除」の形。

これに対して、国外所得免除という方法も取れます。こちらはオランダやフランスが取っている方式です。

日本のやり方は、国外での損失も所得計算上通算できますが、オランダやフランスのやり方ですと損失の控除もできないです。

まとめとして

今回は、税金をどこの国でかけるかについてみていきました。

国内源泉所得にいてのみ課税をするのか、国外源泉所得についても課税をするのか。

これらは、居住者かどうかによって変わってきます。

そして居住者を判定するのは住所という民法上の概念です。

所轄地管轄の場合は正味金額に課税をするのか総額金額に課税をするのか、違いが出てきます。

二重課税を排除するためや海外に置ける執行管轄権を得るために、相互で条約上の協力を結ぶこともあります。

【編集後記】

そろそろ採用活動が本格化です。

外資系企業であればもう採用が終わったとの話もありますが、日系であればこれからが本格的。

一人が2社以上の内定をゆうにとる時代ですから、うまくいっても悩ましいです。

結構な学生さんは、カードを握ってから判定をするので、半分の企業担当者は泣かされることになります。そんな季節の始まりです。

【運動記録】

ジョギングO ストレッチO 筋トレO サプリO

【昨日のはじめて】

かたのがわら

【昨日の子育日記】

ブロックをつなげて線路を作り、その上を新幹線で走らせる遊びをしていました。

色の繋がりが分かるようで、同じ色を繋げたり、駅を作ってみたり。

どこからの発想力なのか、源泉を知りたいところです。